【报告导读】

1. 川渝、云贵陕等传统优势区域发展稳健,线上电商渠道营收贡献突出,渠道间份额差异收窄;卫生巾品类中高端升级效果显著。

2. 2023H1综合毛利率提高4.34pct,期间费用率降低0.10pct。

4. “川渝市场精耕、国内有序拓展、电商建设并举”策略卓有成效。

核心观点

事件

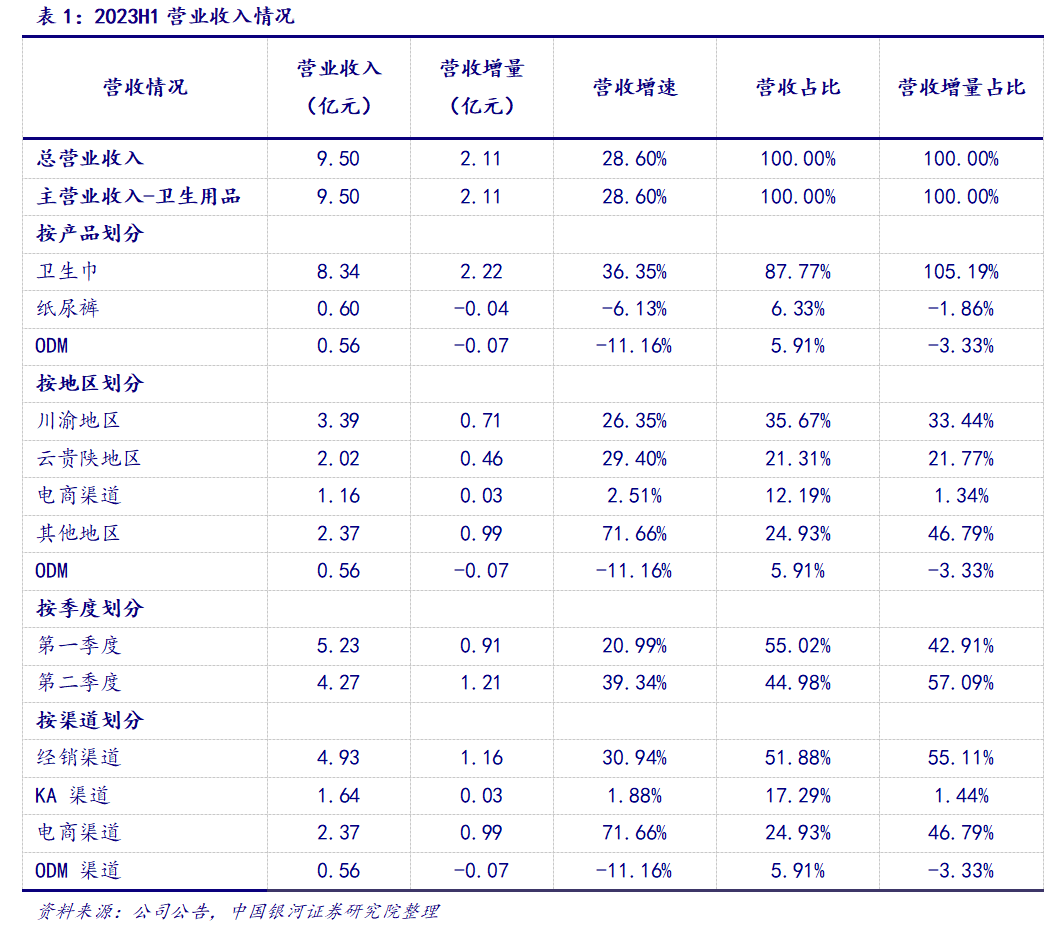

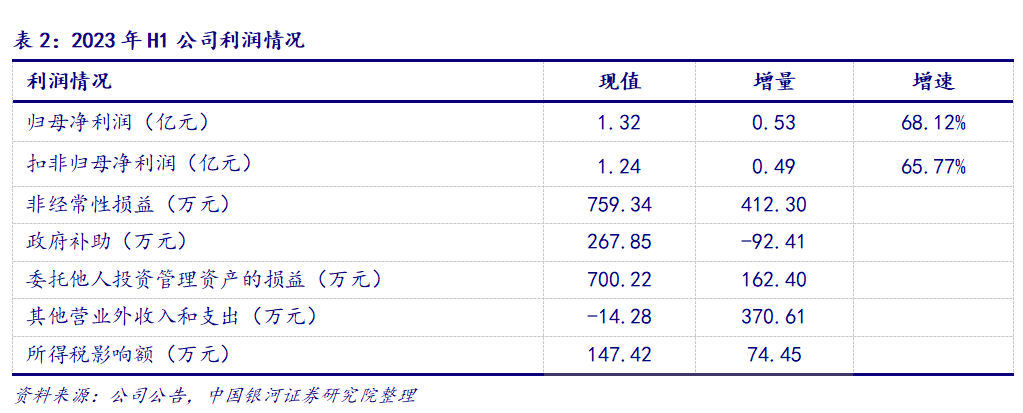

2023年上半年公司实现营业收入9.50亿元,同比增加28.60%;实现归属母公司净利润1.32亿元,同比增长68.12%;实现归属母公司扣非净利润1.24亿元,同比增长65.77%。经营现金流量净额为1.87亿元,较上年同期增长268.95%。

川渝、云贵陕等传统优势区域发展稳健,线上电商渠道营收贡献突出,渠道间份额差异收窄;卫生巾品类中高端升级效果显著

从产品来看,公司报告期内仍然坚持着以自有品牌产品为主,ODM业务为辅的业务模式。2023年上半年ODM业务同比下降11.16%,一方面系公司长期发展策略逐步调整,不再主动接洽新客户的ODM业务;另一方面,短期受疫情因素影响,国外很多港口的关闭使得客户拿货意愿下降,大型消费品企业如名创优品饱受现货堆积之苦,这一因素也使得订单数量下降。而自有品牌中,卫生巾作为拳头产品,顺应新消费趋势,聚焦中高端市场,量价齐飞,上半年收入增速达36.35%,贡献了87.77%的营收,同时也是营收增量的绝对来源,抵消了其他业务规模收窄带来的影响。公司持续推动产品结构升级,自由点卫生巾中高端系列产品增长更快、收入占比提升,同时公司继续加强品牌建设,持续扩大消费者人群和产品销售覆盖,实现了卫生巾产品收入快速增长。婴儿纸尿裤营收萎缩,此业务营收下降了6.13%,主要原因系市场规模下降所致,受国内婴儿出生人口持续下降的影响,婴儿纸尿裤整体规模下降近15%,产品结构向中高端方向倾斜,赛道内现有玩家竞争愈加激烈的趋势。

从地区划分的角度来看,公司的产品销售依旧以线下环节为主,在川渝及周边地区一次性卫生用品市场具有较高的知名度和市场占有率,主力的川渝、云贵陕地区贡献了共计超50%的营收;且上述地区的业务稳健推进,均实现了超20%的规模增速。此外,公司采取差异化营销模式,因地制宜、协调发展,以电商发展带动公司销售收入的持续增长。由于公司随着品牌影响力的提升和业务规模的扩大,公司加大市场的开拓力度,同时依托快速发展的电商渠道向全国发力,对应线上电商营收增速超70%,营收占比达到了24.93%,超过云贵陕地区的线下份额位列渠道拆分份额第三,营收增量占比接近一半。结合“618”销售数据来看,自由点天猫旗舰店获618期间国产品牌第一,销售额同比增长超40%;抖快618销售额同比增长超100%,其中旗舰店同增超300%;拼多多自营618销售额同比增长超200%,自由点空气卫生巾获日用卫生巾单品排名第一;唯品会618销售额同比增长超60%。同时考虑到前期公司股权激励计划更多针对线上业绩考核确立目标,后续线上渠道的表现同样值得期待。

从渠道的角度相结合,经销、KA、电商、ODM四大渠道的营收占比结构与公司“川渝市场精耕、 国内有序拓展、 电商建设并举”的发展战略相吻合。传统经销渠道营收同比上涨30.94%,主要原因系宏观经济环境逐渐恢复、促消费政策不断落地;和前文分析类似,线上作为公司向全国拓展的重要渠道,公司加大线上营销资源投入,积极建设电商渠道,入驻天猫、京东、唯品会等大型电商平台,同时积极参与直播、团购、O2O等新兴渠道,业务保持了较快增长。

从季度的角度来看,一次性个人卫生用品属于日常消费,卫生巾、婴儿纸尿裤产品均无明显的周期性和季节性特征。但从公司招股说明书中可知,一方面线上促销等活动场景会带来销售额的变化,一次性卫生用品的囤货属性突出,这一季节性表现或将随着公司发展线上渠道,愈发明显,销售表现在Q2、Q4等包含线上大促的节点表现更为突出;另一方面,夏季炎热会导致婴儿纸尿裤销量低于秋冬时节。因此,报告期内二季度营收环比一季度收窄符合淡旺季的历史规律。此外,本年内Q2增速更高,也受上年Q2低基数的影响。

非经常性损益中,营业外支出项目变动较大,其中涉及存货损失项目较上年同期减少352.74万元。

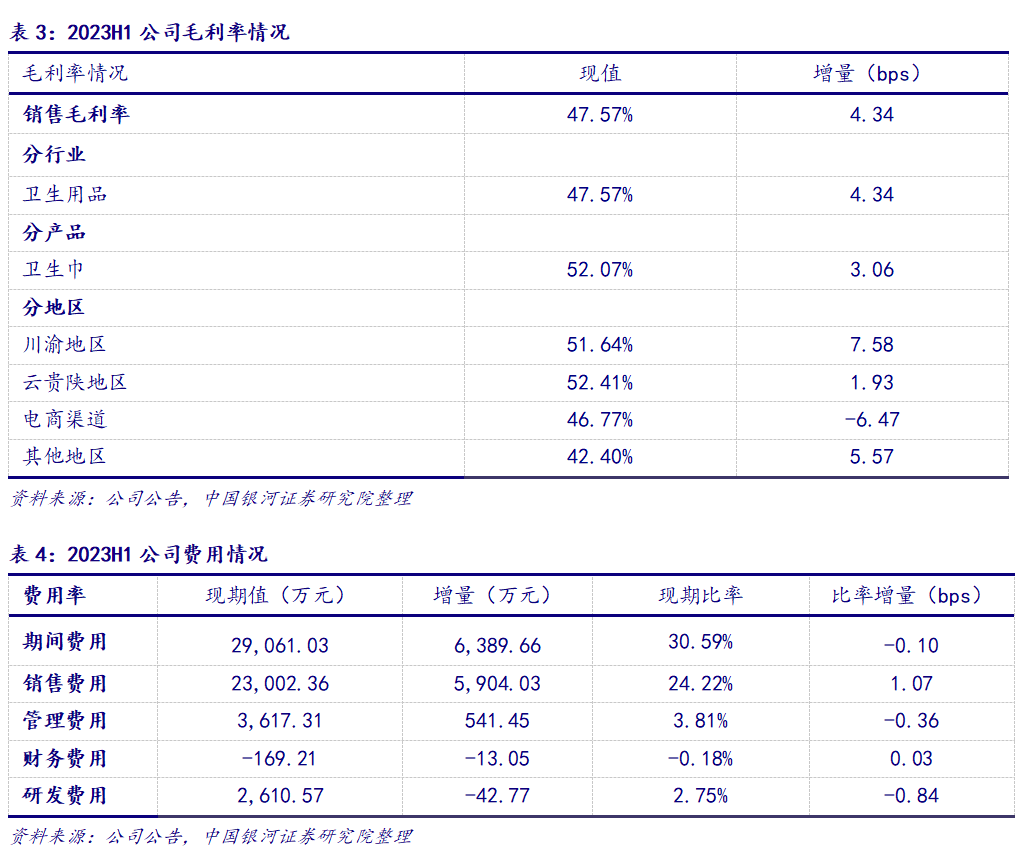

2023H1综合毛利率提高4.34pct,期间费用率降低0.10pct

公司整体的毛利率水平出现抬升,主要受益于公司持续推动产品结构升级,相对高毛利的卫生巾产品销售占比带来的结构性优化。分行业分产品来看,公司主营的卫生巾业务毛利同比去年上涨3.06个百分点,自由点卫生巾中高端系列产品增长更快、收入占比提升,结合对比往期报告,公司22H1卫生巾毛利率为49.01%,22年年报中卫生巾毛利率上升至50.49%,23年半年报已达52.07%,可见卫生巾毛利率得到不断改善提升。分地区来看,公司按照既定的发展战略,深耕核心优势区域,加快电商和新兴渠道建设,有序拓展全国市场。公司在川渝及云贵陕地区已具有较高的知名度、市场占有率以及固定的合作伙伴,所需市场拓展投入相对较少;电商渠道毛利率同样呈上涨趋势,可见公司在优化线上产品结构,提高线上产品质量方面有所成效;但外围区域(两湖及其他地区)毛利率有所下降,主要是因为新进区域的消费者对公司的品牌认知度可能不高,公司需要制定和执行合适的市场营销计划,加大市场拓展和广宣类资源投入,以持续扩大消费者人群和产品销售覆盖范围,毛利因此下降。

从费用的角度来看,公司报告期内整体期间费用率有所降低,主要为销售费用率拔升以及管理、研发费用率相对降低的综合作用。2023年上半年,公司继续加大对于营销推广的投入,销售费用较上年同期增长0.59亿元至2.30亿元,其中主要的增长来自于营销类费用同比增长2615万元至9606万元,此外,职工薪酬(同比增长1223万元)、会务会议费(同比增长608万元)等项目也有较大幅度的提升。管理费用中主要的增长来自职工薪酬费用,较上年同期增长914万元,这是由于公司向外布局的同时需要增加对管理人员的雇佣;同时公司前期的股权激励计划接近尾声,涉及到摊销的股权支付费用同比收窄,较上年同期减少391万元。此外,公司高度重视技术革新,研发投入力度依旧较大,职工薪酬费用增幅达19.63%(对应同比增长94万元),研发费用有所收缩的原因主要在于研发领料费用不断降低(同比减少166万元)。

产品结构持续优化,中高端转型成效显现

公司专注于卫生巾和纸尿裤产品的研发、生产和销售,在市场上建立了良好的品牌形象。2023年上半年,公司按照既定的发展战略,深耕核心优势区域,加快电商和新兴渠道建设,有序拓展全国市场。同时,公司主动对产品结构进行优化调整,加大中高端产品的研发和营销拓展力度,以更好地满足消费者需求。针对定位于中高端品牌的自由点卫生巾,除公司旗下无感七日、无感无忧和舒睡等核心产品系列外,公司亦重点推广了方便贴身的裤型结构产品安睡裤系列、天然健康有机的有机纯棉、天然蚕丝敏感肌等系列产品,进一步丰富了公司的中高端产品品类,带动自主品牌卫生巾产品销售的不断增长,同时提升了公司的盈利水平。同时,按照公司发展规划并结合市场环境变化,公司进一步优化了营销体系,加大了市场拓展和广宣类资源投入,以持续扩大消费者人群和产品销售覆盖范围。后续公司将充分发挥自身优势,进一步优化和丰富产品线、拓展营销网络、提高研发创新能力、优化人才结构等措施,扩大公司的经营规模、增加公司产品的市场份额、提升公司的市场竞争力和盈利能力。

“川渝市场精耕、国内有序拓展、电商建设并举”策略卓有成效

公司实施“川渝市场精耕、国内有序拓展、电商建设并举”的发展策略,建立了有序拓展、层次分明的销售渠道,主要包括经销渠道、KA渠道、电商渠道及其他新兴渠道。根据不同区域市场的开发程度和特点,公司采取差异化营销模式,因地制宜、协调发展,带动公司销售收入的持续增长。公司积极建设电商渠道,入驻天猫、京东、唯品会等大型电商平台,同时积极参与直播、团购、O2O等新兴渠道,形成了线上线下多渠道协同发展的良好态势,品牌知名度和市场美誉度不断提升。

经过多年发展,公司在国内一次性卫生用品市场上建立了良好的品牌形象,专注打造中国一次性卫生用品领域的本土领先品牌。公司拥有一流的生产设备,不断优化生产效能,同时配置专业研发团队,不断提高自主研发能力,推陈出新,满足市场多层次和差异化的产品需求,为广大消费者提供更加优质、多样化的中高端一次性个人卫生用品。在品牌形象方面,公司旗下的“自由点”品牌商标荣获“中国驰名商标”、“最佳品牌形象奖”等荣誉,“好之”品牌商标荣获“重庆市著名商标”、“中国纸尿裤十大品牌”等荣誉。根据尼尔森的统计数据,在2022年度全国销售额份额排名中,公司自由点品牌卫生巾产品的市场份额在本土卫生巾品牌中排名第三,在重庆和四川市场销售份额排名第一,在云贵陕市场份额排名第二,公司已发展成为国内一次性卫生用品行业领先的本土企业代表之一。

投资建议

公司主要从事一次性个人卫生用品的研发、生产和销售,不仅经营包括自由点、FREEMORE、好之、丹宁等自有品牌,同时为其他行业内企业提供ODM服务,全面覆盖卫生巾、婴儿纸尿裤、成人失禁用品等多个领域。从产品的角度来看,公司为各年龄段消费人群提供安全、舒适和高品质的个人健康护理产品,中高端女性卫生用品的自由点品牌稳步发展,是当前公司营收规模增长与盈利水平抬升的主要动力。从渠道的角度来看,公司实施“川渝市场精耕、国内有序拓展、电商建设并举”的发展策略,一方面完善经销商、KA等传统渠道的建设,夯实川渝等优势地区的销售;另一方面积极参与线上电商渠道的搭建,打破地理边界的束缚,进一步扩大品牌在全国市场范围内的影响力。综上,结合公司在股权激励计划中提出的业绩预期的更新,我们预测公司2023/2024/2025年将分别实现营收19.78/23.88/28.46亿元,净利润2.40/2.95/3.49亿元,对应PS为3.32/2.75/2.31倍,对应EPS为0.56/0.69/0.81元/股,PE为27/22/19倍,维持“推荐评级”。

风险提示

一次性卫生用品行业发展不及预期的风险;市场竞争加剧的风险;品牌渠道推广不及预期的风险。

本文摘自:中国银河证券2023年8月14日发布的研究报告《【银河消费品零售】百亚股份半年报点评_产品升级与渠道布局效果显著,23H1规模增速与盈利质量表现亮眼》

分析师:甄唯萱

评级体系:

行业评级体系

未来6-12个月,行业指数相对于基准指数(沪深300指数)

谨慎推荐:预计超越基准指数平均回报。

中性:预计与基准指数平均回报相当。

回避:预计低于基准指数。

公司评级体系

未来6-12个月,公司股价相对于基准指数(沪深300指数)

推荐:预计超越基准指数平均回报20%及以上。

谨慎推荐:预计超越基准指数平均回报。

中性:预计与基准指数平均回报相当。

回避:预计低于基准指数。

法律申明:

本公众订阅号为中国银河证券股份有限公司(以下简称“银河证券”)研究院依法设立、运营的两个研究官方订阅号之一(另一为“中国银河宏观”)。其他机构或个人在微信平台以中国银河证券股份有限公司研究院名义注册的,或含有“银河研究”,或含有与银河研究品牌名称等相关信息的其他订阅号均不是银河研究官方订阅号。

本订阅号不是银河证券研究报告的发布平台,本订阅号所载内容均来自于银河证券研究院已正式发布的研究报告,本订阅号所摘录的研究报告内容经相关流程及微信信息发布审核等环节后在本订阅号内转载,本订阅号不承诺在第一时间转载相关内容,如需了解详细、完整的证券研究信息,请参见银河证券研究院发布的完整报告,任何研究观点以银河证券发布的完整报告为准。

本订阅号旨在交流证券研究经验。本订阅号所载的全部内容只提供给订阅人做参考之用,订阅人须自行确认自己具备理解证券研究报告的专业能力,保持自身的独立判断,不应认为本订阅号的内容可以取代自己的独立判断。在任何情况下本订阅号并不构成对订阅人的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证,银河证券不对任何人因使用本订阅号发布的任何内容所产生的任何直接或间接损失或与此有关的其他损失承担任何责任,订阅号所提及的任何证券均可能含有重大的风险,订阅人需自行承担依据订阅号发布的任何内容进行投资决策可能产生的一切风险。

本订阅号所载内容仅代表银河证券研究院在相关证券研究报告发布当日的判断,相关的分析结果及预测结论,会根据银河证券研究院后续发布的证券研究报告,在不发出预先通知的情况下做出更改,敬请订阅者密切关注后续研究报告的最新相关结论。

本订阅号所转发的研究报告,均只代表银河证券研究院的观点。本订阅号不保证银河证券其他业务部门或附属机构给出与本微信公众号所发布研报结论不同甚至相反的投资意见,敬请订阅者留意。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号发布的本图文消息仅面向银河证券客户中的机构专业投资者,请勿对本图文消息进行任何形式的转发。若您并非银河证券客户中的机构专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。